Bancos Não Podem Mais Esconder o Colapso Econômico

May 20, 2012

POR LUIS MIRANDA | THE REAL AGENDA | 20 MAIO 2012

Tem sido, pelo menos, quatro anos desde o início do colapso financeiro atual. Já em 2008, quando a crise estava tomando forma, os bancos apoiados pelas instituições financeiras internacionais como o FMI, o Banco Mundial, Banco Europeu, o Banco da Inglaterra e a Reserva Federal dos EUA não hesitaram em acalmar as coisas dizendo que os primeiros sinais de um colapso financeiro global não eram nada para se preocupar. Era uma tosse discreta, disseram. Mas o tempo passou, e aqueles que advertiram de depressão econômica foram justificados. As previsões de uma crise local, regional e global foram infelizmente confirmadas.

Hoje, quatro anos depois que os bancos reconheceram a existência de uma “situação difícil”, devido à acumulação de dívida soberana, confirmamos mais uma vez que a ameaça de um colapso financeiro global é maior do que nunca, e é apenas uma questão de tempo antes que outros países vão à falência. A crise não começou com a Grécia, como muitos nos querem fazer crer. Ele também nao começou com a Islândia. Na verdade, a Islândia fez o que tinha que fazer para limpar sua própria casa. O colapso começou a partir do momento em que os bancos de investimento foram permitidos se unir a bancos de poupança para criar produtos financeiros artificiais que eles inventaram a apelaram para as nações do mundo para investir seu dinheiro nestes produtos com a desculpa de que eles teriam lucros rápidos e fáceis.

Os sinais da crise ter sido tão alarmantes, que nas últimas semanas, as mesmas entidades que disseram uma vez que não havia crise e que a economia começava a se recuperar, disseram publicamente que o mundo estava na borda. Sua aceitação do inevitável não foi fácil. Somente após que o fato tornou-se impossível de esconder — o colapso financeiro atual — é que os banqueiros tiveram que admitir publicamente que o seu modelo de negócio baseado em dívida chegou ao fim. No entanto, esta aceitação não começou com um claro “é nossa culpa”. Em vez disso, os banqueiros tentaram culpar os países pela sua gestão irresponsável de investimentos que os mesmos bancos ajudaram a realizar junto com seus cúmplices nas burocracias, que colocaram tudo o dinheiro dos povos em um mesmo saco, o saco do setor bancário.

O colapso não teria sido possível sem a ajuda de cúmplices políticos que abriram as portas de seus países às instituições financeiras poderosas através da desregulamentação da sua actividade, permitindo que bancos de investimento se fundiram com os bancos de poupança. Imediatamente, os bancos ofereceram produtos financeiros nos quais países ao redor do mundo investiram seus dinheiros sob a premissa de que seu dinheiro seria devolvido rapidamente e multiplicado muitas vezes.

Como sabemos agora, no caso da Grécia e Islândia, a desregulamentação trouxe ainda mais dívida, em vez de uma recuperação saudável. A diferença é que a Islândia decidiu enfrentar o problema da dívida da maneira correta, ao se livrar do que tinha de ser liquidado, em vez de socorrer seus bancos e outras instituições que usaram seu dinheiro para comprar os credit default swaps. Grécia entretanto decidiu aceitar as exigências dos banqueiros e começou a aceitar os supostos resgates financeiros dados ao país mediterraneo por bancos em representação de outras nações européias. Como resultado, o país está em uma situação financeira terrível, da qual não poderá sair a menos que deixe a zona euro e retorne à sua antiga moeda, o dracma. A saída do euro na Grécia não apenas deixaria o pais com pouca dívida e preparado para começar do zero, mas também livraria o país das correntes colocadas pelos banqueiros europeus que estão no comando do sistema fraudulento do euro. A única opção de sobrevivência é que a Grécia se negue a pagar a enorme dívida que foi adquirida ilegalmente por políticos corruptos em nome de seu povo, o qual não foi consultado. A maior parte dessa dívida, como no caso da Islândia, nao pertence aos gregos, mas aos bancos.

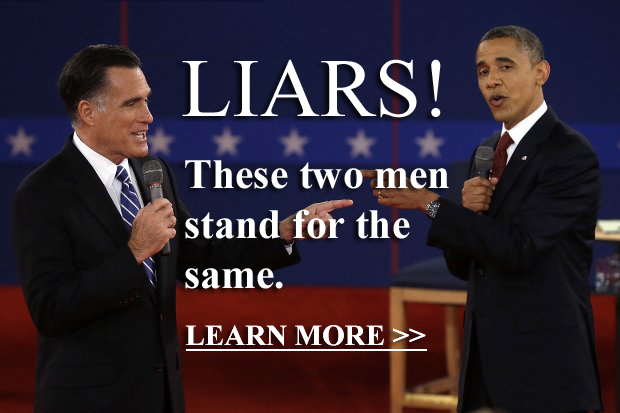

Como relatado anteriormente, as pessoas começaram a perceber que seus representantes não estavam trabalhando para eles e um por um foram demitidos do cargo. O ex-primeiro-ministro da Grécia foi revelado, Sarkozy da França também foi expulso do e Angela Merkel teve perdas significativas nas eleições estaduais recentes na Alemanha. Enquanto isso, nos Estados Unidos, o homem que veio com a palavra mudança escrita na sua testa, será muito provavelmente demitido em novembro. Todos os esforços dos bancos para proporcionar um cenário otimista da realidade falhou porque a realidade tem mostrado o lado escuro que eles não queriam que as pessoas vejam.

Os mercados acionários globais e do euro caíram em valor, enquanto as nações se tornam menos capazes de pagar sua dívida. Os bancos em toda a área do euro continuam a ser rebaixados e as taxas para empréstimos para os países da zona do euro continuam a subir, porque nenhuma das nações são confiáveis para pagar suas dívidas. As tentativas do presidente da Grécia para formar um novo governo, que ele chamou abertamente a ser composto por tecnocratas, falhou terça-feira passada, e agora vai exigir novas eleições. A rejeição por parte de políticos gregos para formar um governo liderado pelo seu presidente vem num momento em que o país é incapaz de pagar os juros de sua dívida e, portanto, a probabilidade de que a Grécia saia da zona do euro é mais real do que antes.

As condições instáveis do país mediterrâneo levaram as pessoas a retirar seu dinheiro dos bancos. Na última semana, os depositantes retiraram pelo menos 1 bilhão de dólares dos bancos na Grécia e a tendência deverá continuar. Enquanto isso, o Banco da Inglaterra cortou sua previsão para o crescimento econômico na Grã-Bretanha alertando que a crise da dívida é a maior ameaça para a recuperação financeira. De repente, os grupos que organizaram e promoveram o sistema baseado na dívida agora se apresentam como os falantes de verdade. Em seu anúncio, o Banco da Inglaterra diz que o crescimento será limitado a apenas 1 por cento, e não 1,2 por cento que foi a previsão feita pelo banco em um relatório financeiro anterior. O Banco da Inglaterra também reduziu sua estimativa de crescimento para 2013. Já está definido para 2 por cento, em vez de 3 por cento, um número determinado pela entidade em fevereiro. Bancos em Espanha também foram rebaixados na sua fiabilidade e depositantes também decidiram remover pelo menos 1 bilhão de dólares de suas contas.

Os efeitos da crise financeira foi aumentada pela interconexão da economia global, composta de blocos econômicos, em vez de estados ou nações independentes. Hoje, um espirro na Italian causa uma gripe em toda a União Europeia. Medidas protecionistas na Argentina tem um impacto sobre o Mercosul inteiro. Outra tendência que mostra o alcance da atual crise financeira é o movimento de grandes quantias de dinheiro de um país para outro. Os investidores parecem confiar mais na Alemanha do que na Grécia, uma vez que tem apostado que seus ativos estariam mais seguros lá. A taxa de juros que a Alemanha deve pagar para tomar dinheiro emprestado por 10 anos caiu ao nível mais baixo no comércio adiantado na quarta-feira, que é um reflexo da crescente preocupação com a necessidade para a Grécia para realizar eleições. “Novas eleições são arriscadas porque elas poderiam confirmar o apoio do público para os partidos que rejeitam a austeridade e, eventualmente, levar a uma saída da zona do euro”, disse o estrategista Jean-François Robin à AFP.

O último alarme vem da Presidente do Fundo Monetário Internacional, Christine Lagarde, que disse que quando se trata de Grécia, ela está pronta para qualquer coisa, e ela acredita que uma saída Grega da zona do euro deve ser feita de uma forma ordenada. Tanto Angela Merkel como o presidente da Grécia, Karolos Papoulias, quiseram alarmar o público dissendo que a maioria deve tomar a decisão certa na próxima eleição, porque está em jogo é a “ameaça à nossa existência nacional”. De acordo com o jornal UK Telegraph, ações do Reino Unido e da zona euro voltaram a cair esta semana. Os mercados de ações, como o Eurostoxx 600 caiu 0,7 por cento que é o nível mais baixo do ano, o DAX da Alemanha caiu 0,8 por cento e IBEX da Espanha caiu 1,6 por cento. Em Londres, o FTSE100 caiu 0,5 por cento. Estes são sinais claros de que nem mesmo os bancos acreditam que uma solução para a crise grega surgira, ou que a recuperação económica vai acontecer em breve.

No resto da Europa, a situação é preocupante. Na Espanha, por exemplo, a crise acelera ainda mais o colapso do euro. A taxa de empréstimos aos países devedores que são vistos como mais arriscados mutuários aumentou muito esta semana. Em Espanha, a taxa de mercado em 10 anos aumentou para 6,49 por cento, ou 0,4 acima dos níveis que os analistas consideram seguros para manter no longo prazo. Apesar de sua decisão de resgatar um número de bancos comerciais mais uma vez, a Espanha continua a lutar para manter a cabeça acima da água. Os bancos que o país está tentando “resgatar”, cujos investimentos financiaram empréstimos imobiliários, entraram em colapso em 2008. A imprensa local informou hoje que a Moody ‘s, uma entidade criada pelos próprios bancos, estava pronta para mais uma vez reduzir os ratings de alguns bancos espanhóis apenas um par de dias após o corte dos ratings de 26 bancos italianos.

Itália, Espanha e Portugal estão serao os próximos países a seguir os passos da Grécia no vagão do colapso financeiro, um processo que será adiado apenas se os banqueiros europeus decidem continuar com sua política de obrigar os países sob o seu controle a resgatar bancos que investiram em produtos financeiros altamente tóxicos e efêmeros. Este processo irá continuar enquanto os banqueiros necessitem continuar consolidando poder na Europa e América. A implosão final ocorrerá após os bancos absorverem as nações maiores e mais importantes da área da União Europeia, que originalmente é composta por 17 países. Em seguida virá a aquisição dos Estados Unidos.